Nachdem im Jahr 2022 fast jede Assetklasse mit Verlusten abschnitt, besteht für das Jahr 2023 begründete Hoffnung auf eine Erholung. Wenngleich wir an den Finanzmärkten keinen V-förmigen Raketenstart, sondern vielmehr den Beginn einer langsamen, aber dafür nachhaltigen Erholung sehen dürften, bieten im ersten Schritt Anleihen mit guter Bonität bereits wieder attraktive Chance-Risiko-Verhältnisse.

Trotz der zuvor beschriebenen Divergenz des makroökonomischen Ausblicks zwischen den USA und Europa gilt für das Jahr 2023 die zyklische Allokations-Reihenfolge in beiden Wirtschaftsräumen: Investment-Grade-Anleihen vor Hochzinsanleihen vor Aktien.

Für das kommende Jahr gibt es einige Argumente, weshalb Anleihen von bonitätsstarken Emittenten als Portfoliostabilisierung und Einkommensquelle in einem Mischportfolio wieder sinnvoll erscheinen. Denn die notwendige Bedingung für eine Stabilisierung der Kurse ist mit dem Näherrücken des Zinsgipfels wohl fast erfüllt.

Die Inflation in den USA ist im Zyklus bereits am weitesten fortgeschritten und hat ein Plateau erreicht. „Peak Hawkishness“ der Federal Reserve (FED) ist bereits in Sichtweite, weshalb sich die Stabilisierung der Kurse von US-Staatsanleihen, vor allem mit längeren Laufzeiten, fortsetzen dürfte. Die Inversion der Zinsstruktur wird damit jedoch anhalten. Auch wenn die Realrenditen noch eine Zeit lang niedrig bleiben werden, stellen sowohl aus Diversifikationsgesichtspunkten als Absicherung gegen ein „Hard Landing“-Szenario als auch aus Renditegesichtspunkten (langlaufende) US-Staatsanleihen eine attraktive Portfolio-Beimischung dar.

Für Europa ergibt sich aufgrund des späteren Makro-Zyklus ein verzögertes Bild. Da die Inflationsdynamik aufgrund der exogenen Ursache und dem Entgegenwirken der Fiskalpolitik noch bis in das Frühjahr 2023 sehr hoch bleiben dürfte, führen die damit weiter einhergehenden Straffungsmaßnahmen der Europäischen Zentralbank (EZB) zunächst zu weiteren Renditeanstiegen.

Das größte Risiko für Anleihen bleibt eine erneut notwendige Straffung der Geldpolitik im zweiten Halbjahr, sollten die Anker der Inflation für eine Rückkehr zum 2%-Inflationsziel angegangen werden müssen. Die zu erwartende Abwertung des US-Dollars ist als Euro-Investor ein weiteres nicht zu vernachlässigendes Abwärtsrisiko bei Investitionen in US-Anleihen. Ein noch schwer abzuschätzendes Risiko stellen die Implikationen der quantitativen Straffung (Quantitative Tightening – „QT“) der Notenbanken auf die Finanzmärkte sowohl in den USA als auch Europa dar. Aufgrund fehlender historischer Präzedenzfälle ist bislang auch unklar, wer die Anleihen kaufen wird, sobald sich die Zentralbanken zurückziehen oder sogar selbst als Verkäufer am Markt auftreten. Erstmals könnten wieder Liquiditätsengpässe zu Stresssituationen auf den Rentenmärkten führen. Auch hier schätzen wir das Risiko für Europa als größer ein.

Für eine Stabilisierung der Kreditrisikoprämien muss ein „Soft Landing“ der Wirtschaftsleistung trotz restriktiver Geldpolitik der Zentralbanken als weitere notwendige Bedingung für die Finanzmärkte gelingen. Sobald dies in Aussicht ist, kommt es zu einer Abnahme der Risikoprämien bei Unternehmensanleihen. Obwohl das Risiko einer Energierationierung im Euro-Raum schwindet und sogenannte Tail-Risiken abnehmen, wird eine mittlere Rezession in Europa Emittenten mit schwächeren Bilanzen unter Druck setzen und zu einem Anstieg der Zahlungsausfälle führen. Ein moderater Anstieg der Ausfallraten ist in den aktuellen Bewertungen bereits eingepreist. Aktuell favorisieren wir aus diesen Gründen noch Durationsrisiken gegenüber Kreditrisiken. Wenn die konjunkturellen Abwärtsrisiken in den nächsten Monaten weiter abnehmen, werden auch Hochzinsanleihen wieder gefragt sein.

Wir gehen davon aus, dass die Märkte in den nächsten Monaten volatil bleiben werden. Ein neuer Aktienzyklus wird erst dann beginnen, wenn als weitere notwendige Bedingung neben der „Peak Hawkishness“ der FED und einem „Soft Landing“ auch attraktive Bewertungsniveaus und lohnende Gewinnaussichten für das Jahr 2024 erreicht sind.

Die Aktienrisikoprämie zeigt die relative Attraktivität von Aktien gegenüber Staatsanleihen innerhalb eines Landes. Eine Aktienrisikoprämie über dem historischen Durchschnitt impliziert demnach eine Präferenz von Aktien gegenüber Staatsanleihen. In den USA liegt die Aktienrisikoprämie unter dem langfristigen Durchschnitt, weshalb wir im aktuellen volatilen Marktumfeld Staatsanleihen und Anleihen von bonitätsstarken Emittenten relativ betrachtet günstiger als Aktien ansehen. Europäische Unternehmen sind in der Regel dividendenfreudiger als amerikanische Unternehmen. Zudem sind die Staatsanleihen-Renditen deutlich geringer als in den USA. Dies führt zu einer historisch höheren Aktienrisikoprämie. Gemäß unserer Argumentation im Ausblick Makroperspektiven zeigt die nachfolgende Grafik, dass die Kurse von Staatsanleihen in Europa vorerst weiter nachgeben müssen, damit diese relativ betrachtet günstig sind. Jedoch sind wir bei Euro-Aktien aufgrund unseres makroökonomischen Bildes noch zurückhaltend. Eine Konvergenz in Richtung historischem Durchschnitt erfolgt vor allem in Europa durch weitere negative Gewinnrevisionen. Die Tendenz zugunsten von Staatsanleihen hat in diesem Jahr jedoch erstmals wieder eine Dynamik angenommen, welche wir auch für 2023 erwarten.

Während das makroökonomische Umfeld und die Bewertungsrückgänge aus dem Jahr 2022 eine taktische Rotation zurück in Richtung Wachstumsaktien begünstigen, sind vor allem die längerfristigen Aussichten für Qualitätsaktien ermutigend. Ein gewisser Grad an Kapitalknappheit wird bei Investoren wahrscheinlich auch im Jahr 2023 ein Thema bleiben, sodass Aktien mit einer gesunden Free Cash Flow Rendite gefragt sein werden. Zudem wird der Shift vom Konsum- in den Investitionszyklus der Unternehmen neben effizienzsteigernden Technologieunternehmen auch Aktien aus den Bereichen Infrastruktur, Netzausbau und „Smart Energy“ stärkeren Rückenwind geben.

Nachdem in den USA Wachstumsaktien 2022 die schlechteste relative Performance seit 2000 erzielt haben, sollten diese aufgrund der sinkenden Inflation und niedrigeren Anleiherenditen zu einer taktischen, jedoch weniger strukturellen Erholung führen. Da die Renditen aber nur mäßig fallen werden, bevorzugen wir generell einen GARP-Ansatz (Growth At a Reasonable Price), also preiswerte Aktien mit nachhaltigem Wachstumspotential gegenüber Aktien mit sehr langer Duration. Hier erscheinen Unternehmen aus dem Bereich Medizintechnik, Automatisierungssoftware oder der Halbleiterindustrie interessant. Doch nicht nur Technologie-Aktien profitieren vom Shift vom Konsum- in den Investitionszyklus. Wir bleiben auch bei Luxusgütern positiv gestimmt, da diese wachstumsorientiert und in den Schwellenländern engagiert sind, welche aufgrund der Öffnung Chinas im ersten Halbjahr 2023 und dem abwertenden US-Dollar Rückenwind bekommen sollten.

Der ISM-Einkaufsmanagerindex kann als Indikator für das erwartete Gewinnwachstum in den USA herangezogen werden. Nachfolgend zeigt sich exemplarisch für den S&P 500, dass bereits ein Gewinnrückgang eingepreist wurde, jedoch weiteres Korrekturpotential besteht.

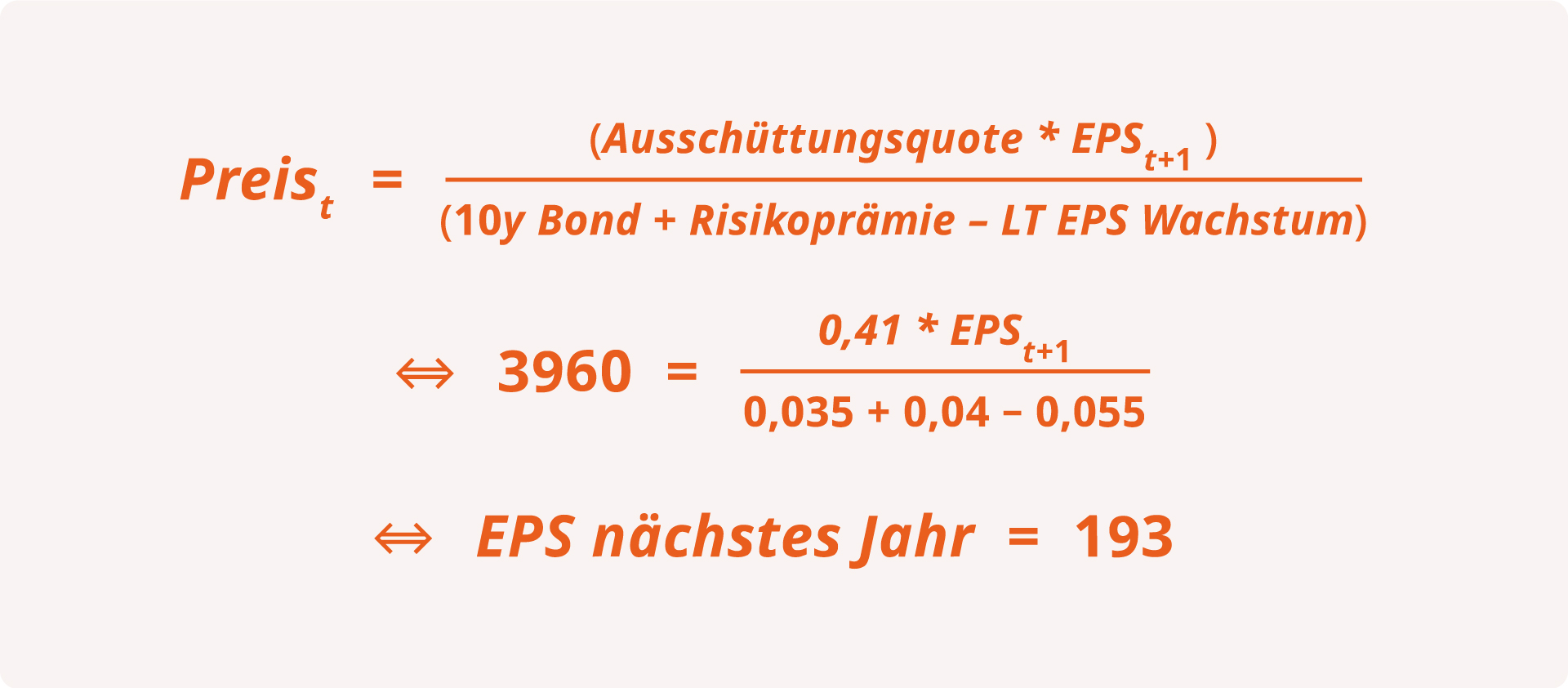

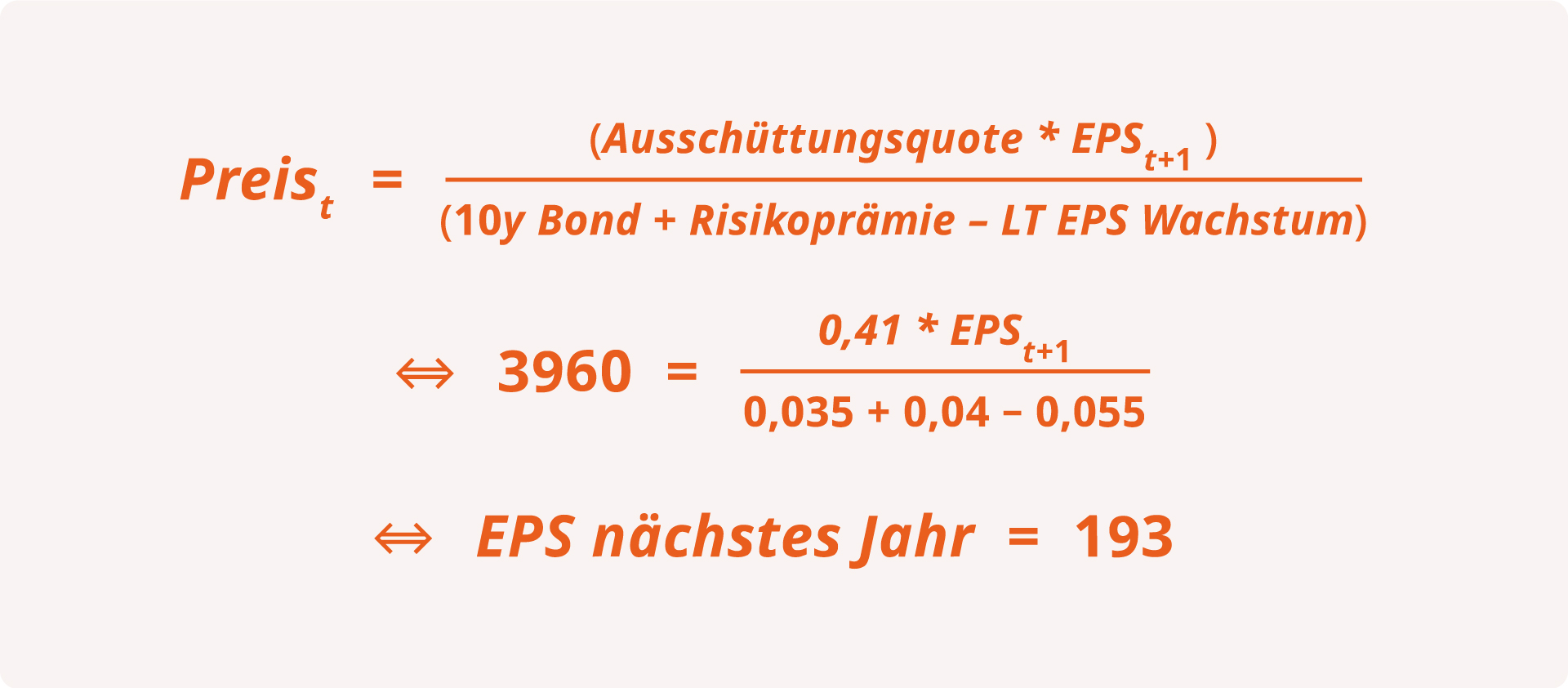

Unterstellt man ein klassisches Dividend-Discount Model (Gordon Growth-Modell), so zeigt sich dies auch numerisch für den S&P 500.

Die EPS (Earnings per Share) im Jahr 2022 in Höhe von 220 implizieren somit einen eingepreisten Gewinnrückgang 2023 von circa 12%. Dies liegt leicht unter dem Gewinn im Jahr 2021 und erscheint vor dem Hintergrund eines Soft Landing Szenarios plausibel. Fällt die US-Wirtschaft in eine leichte Rezession, so müssen jedoch auch hier noch negative Revisionen vorgenommen werden.

Historisch zeigt sich, dass Aktien in der Regel vor den Gewinnrevisionen ihren Tiefpunkt erreichen. Aktuell erscheinen uns die konsensualen EPS-Prognosen vor allem in Europa noch zu optimistisch, weshalb wir weiteres Korrekturpotential für die Zukunft sehen.

Aufgrund dieses noch nicht beendeten EPS-Herabstufungszyklus erscheint eine nachhaltige Erholung von Aktien erst im zweiten Halbjahr begründet. Zurückhaltend bleiben wir deshalb weiterhin bei klassischen Zyklikern (vor allem in Europa) und präferieren einkommensstarke Monopolisten mit entsprechendem stabilen Wachstum. Ein Rückgang der Inflation bedingt zudem eine Senkung der seit Pandemiebeginn stark zunehmenden Gewinnmargen der Unternehmen. Diese ist sowohl durch die starke Konsumnachfrage als auch das beschränkte Angebot (zum Beispiel durch Lieferengpässe) in Verbindung mit einer generell starken Preissetzungsmacht seitens der Unternehmen zu erklären. Eine Spreizung der Margen innerhalb von Geschäftsmodellen und Branchen wird im Jahr 2023 eintreten. Vor allem bei lohnkostenintensiven Geschäftsmodellen ist mit sinkenden Margen zu rechnen, da Lohnkosten nicht so rasch nachlassen wie der Preisdruck.

Im Jahr 2023 kommt der rechtzeitigen Identifikation von Megatrends und dem damit einhergehenden Wachstum eine besondere Rolle zu. In den vergangenen Jahren konnten dank des Bullenmarktes in Verbindung mit einem Niedrigzinsumfeld Investoren in nahezu allen Segmenten positive Aktienrenditen erwirtschaften. Die jährlichen Durchschnittsrenditen auf Indexebene über die letzten zehn Jahre betrugen circa 8% in Europa und 13% in den USA. In einem Übergangsjahr wie 2023, in welchem ein rezessives Konjunkturumfeld und eine weiterhin restriktive Geldpolitik herrscht, müssen Investoren ihre Renditeerwartungen nach unten anpassen. Nachdem aufgrund des Zinsanstiegs im kurzfristigen Investment Grade Segment in den USA Renditen von 5% realisierbar sind, ist eine dezidierte Aktienauswahl in Verbindung mit Megatrends unabdingbar, um auch perspektivisch das Wachstum und die Aktienrenditen der letzten Jahre zu erwirtschaften.

Das größte Risiko für Aktien und Anleihen bleibt im Jahr 2023 ein erneutes Aufflammen der Inflation und die damit einhergehenden Kursverluste durch weitere Zinsanhebungen seitens der Zentralbanken. In diesem Szenario würden wir Staatsanleihen durch inflationsgeschützte Staatsanleihen (sogenannte TIPS) ersetzen und Gold als reales Asset und sicherer Hafen aufstocken.

Rohstoffe, insbesondere Gold, erachten wir aufgrund der Attraktivität anderer Assetklassen unter unserem Basisszenario jedoch als zunehmend verzichtbar. Aufgrund der gestiegenen Anleiherenditen sind zukünftig höhere Opportunitätskosten zu berücksichtigen.

Neben der negativen Performance von Rentenpapieren erschwerte im Jahr 2022 auch die positive Korrelation zwischen Aktien und Anleihen und die dadurch fehlende Diversifikationseigenschaft die Berechtigung von Anleihenpositionen in einem Mischportfolio. Eine restriktive Geldpolitik mit sehr steilen Zinsanhebungszyklen, wie durch den damaligen Zentralbankvorsitzenden Paul Volcker in den 1970ern beziehungsweise 1980ern oder auch im Jahr 2022 durch Jerome Paul hervorgerufen, bewirkt neben steigenden Renditen und somit fallenden Anleihenkursen auch die Zunahme der Rezessionswahrscheinlichkeit und somit fallende Aktienkurse. Deshalb lässt sich gerade in Zeiten aggressiver restriktiver Geldpolitik eine Zunahme der Korrelation dieser beiden Assetklassen feststellen.

Wir gehen jedoch aufgrund unseres zuvor skizzierten Basisszenarios davon aus, dass die Korrelation zwischen Aktien und (Investment Grade) Anleihen im Jahr 2023 zurückgehen wird und somit die Diversifikationseigenschaften innerhalb eines Mischportfolios wieder gegeben sind

Das Timing von Wendepunkten in Marktzyklen ist schwierig oder gar unmöglich vorauszusehen. Die Aussichten auf 2023 sind am Finanzmarkt allerdings besser als die Entwicklung 2022, da die Zinswende als größte Herausforderung für den Markt zumindest zu einem großen Teil eskomptiert ist.

Wenn Sie den Investmentbericht als hochwertige Broschüre erhalten möchten, senden Sie uns bitte eine E-Mail mit vollständiger Anschrift an sales@eybwallwitz.de.