Nun, da selbst die träge Europäische Zentralbank sich auf den mühsamen Weg der Zinserhöhungen begeben hat, wird mir eine Frage immer häufiger gestellt. Sie kommt nach Vorträgen auf, in Gesprächen und bei Abendessen mit Freunden. Sie holt stark auf gegenüber der noch immer brennenden Frage nach der Inflation und kommt in zwei Abstufungen. Erstens: Steht uns eine Rezession ins Haus? Und zweitens: Wie schwer wird sie?

Das Thema kommt nicht nur bei mir auf. Es ist auch nicht nur auf die Diskussion unter Ökonomen beschränkt. Die Geschäftserwartungen der Unternehmen und vor allem die Stimmungslage der Konsumenten lassen nichts Gutes erwarten. Bei Google Trends lässt sich beobachten, wie sich das Interesse an dem Thema seit Jahresanfang etwa vervierfacht hat. Die wirtschaftlichen Konsequenzen der russischen Invasion in der Ukraine, so ein allgemeines Gefühl, werden sich nicht, wie in der Corona-Krise, vom Staat abfedern lassen.

Das Gefühl ist nicht unbegründet: Wie ein Schwarm von Schwalben den Frühling, so scheinen die letzten Unternehmensberichte schwere Zeiten anzukündigen. Tesla entlässt 10% seiner Mitarbeiter, Amazon kämpft mit Überkapazitäten, die großen Wagniskapitalgeber stimmen ihre Unternehmen auf harte Zeiten ein und der Chef der größten amerikanischen Bank sieht einen wirtschaftlichen Wirbelsturm heraufziehen.

Die Gründe für den Pessimismus liegen auf der Hand. Die Inflation frisst die Kaufkraft und den Optimismus der Konsumenten auf. Sie greifen immer häufiger zu den günstigeren Marken oder zu kleineren Verpackungsgrößen. Statt Biomilch wird konventionelle Milch gekauft und an der Tankstelle reicht nun auch ein halber Tank (es gibt ja das 9-Euro-Ticket). Auch die Unternehmen bekommen neue Schwierigkeiten: Kosten und Preise sind immer schwieriger zu kalkulieren. Die neuen geopolitischen Realitäten legen eine erhöhte Lagerhaltung nahe, was zu sinkenden Margen und einer volatileren Geschäftsentwicklung führen muss. Die steigenden Zinskosten reduzieren die Gewinne. Diese Effekte werden sich in absehbarer Zeit auch im Finanzsektor bemerkbar machen, denn die Kreditqualität hat sich in den letzten Jahren merklich verschlechtert. Derzeit machen die relativ schlecht eingeschätzten BBB-Anleihen innerhalb des Investment-Grade Bereichs 57% aus (2007, vor der Finanzkrise, lag ihr Anteil von bei 40%).

Ohnehin lehrt die Erfahrung, dass eine Inflation, wie wir sie derzeit sehen, oft in einer Rezession endet. Da eine Volkswirtschaft sich ab einem gewissen Komplexitätsgrad der Feinsteuerung entzieht (wie die chinesische Führung derzeit erfährt), sind weiche Landungen eher die Ausnahme als die Regel. Ich gehe davon aus, dass die amerikanische und insbesondere die Europäische Zentralbank die Zinsen stärker anheben müssen als bisher angenommen. Die Bremsspuren dieses Manövers werden weithin spürbar sein. Mit einem Kursverlust von -19% für die ersten fünf Monate des Jahres 2022 waren nur die Jahre 1932 (Höhepunkt der Weltwirtschaftskrise) und 1940 (2. Weltkrieg) zu diesem Zeitpunkt schlechter.

Eine Rezession wird also kommen, voraussichtlich im nächsten oder übernächsten Jahr. Aber sie wird wahrscheinlich mild verlaufen. Erstens haben die Konsumenten nach wie vor ein gutes finanzielles Polster. Die Reiseindustrie boomt, die Restaurants sind voll und die Wirte glücklich. Das deutet darauf hin, dass die Menschen sich beim Blick auf ihr Bankkonto und ihren Arbeitsplatz nach wie vor sicher fühlen, und der Konsum deshalb nicht kollabiert. Zweitens ist die Kapitaldecke der Banken gut, wodurch sie die zu erwartenden Kreditausfälle gut abpuffern können – zumal sie nicht als Schock kommen, sondern mit langer Ankündigung. Und drittens befinden sich die Unternehmen insgesamt in guter Verfassung. Gerade die Schwächeren haben Zeit und Niedrigzinsen genutzt, die Fälligkeiten ihrer Verschuldung auf Jahre hinauszuschieben. Das System sollte die verringerte Zentralbankliquidität (nach den Jahren der so genannten Geldschwemme) gut verkraften.

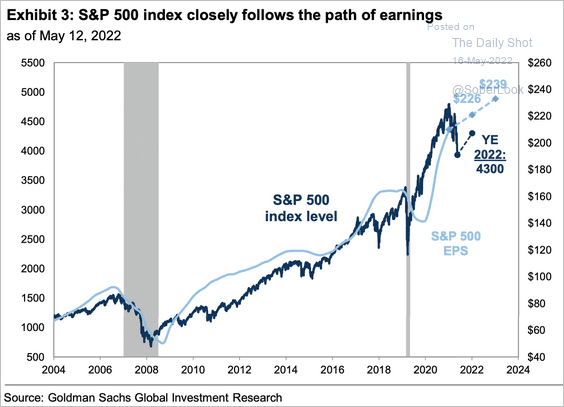

Für die Finanzmärkte gibt es zunächst nur eine teilweise Entwarnung. Auf ein halbes Jahr gesehen, bleibt die Situation von Unsicherheit geprägt und eine weitere Verkaufswelle würde weder bei Aktien noch bei Anleihen überraschen. Ausverkaufsstimmung gab es bislang nur im Technologiesektor, aber nicht bei Konsumtiteln, die in einer Rezession besonders betroffen wären. Insgesamt haben sich bislang lediglich die Bewertungen ermäßigt, die Gewinnschätzungen sind noch nicht reduziert worden. Erst wenn dies der Fall ist, wird die Bodenbildung in den Märkten abgeschlossen werden können.

Allerdings gibt es weder Anzeichen für eine Schuldenkrise und Bilanzrezession noch für eine größere Pleitewelle, die ganze Sektoren dahinrafft. Sollte es also zu neuen Tiefständen bei Aktien und Unternehmensanleihen kommen, dürften diese nicht weit unter den bisherigen liegen.

Was also ist die Aussicht auf ein bis zwei Jahre? Es gibt eine milde Rezession, die zwar deutlich auf den Unternehmensgewinnen lastet und zu strukturellen Anpassungen zwingt, die aber nicht für einen großen, jahrelangen Bärenmarkt taugt. Die Welt wird dann, auf höherem Preisniveau und mit komplizierteren Märkten, in etwa so aussehen wie vor der Corona-Pandemie: Die Wirtschaft wird wieder langsam wachsen, mit geringen Ausschlägen nach oben wie nach unten, und die Zinsen werden sich, relativ zur Inflationsrate, weiterhin zu niedrig anfühlen.

Mich beunruhigt angesichts dieser „machbaren“ Situation etwas anderes: Die Rezession mag insgesamt mild verlaufen. Aber auch sie wird viele Arbeitsplätze kosten und für viele Menschen und Unternehmen schmerzhaft sein. In diesem Umfeld ist die Unzufriedenheit groß und es gedeihen Populisten. Ende 2024 wird in den USA wieder gewählt. Das Resultat könnte unschön und die notwendigen Anpassungen der Systeme an die Alterung der Gesellschaft und den Klimawandel noch weiter hinausgeschoben werden. Aber es gibt kein Modell, das zu diesem Thema heute eine seriöse Prognose abgeben könnte. So sparen wir uns diese Sorge für den richtigen Moment auf.