In den kommenden Monaten stehen die Finanzmärkte im Spannungsverhältnis politischer Entscheidungen, monetärer Divergenzen und struktureller ökonomischer Kräfte. Was ist für Investoren wichtig und worauf sollten Anleger bei ihren Investmententscheidungen gerade im zweiten Halbjahr 2024 den Blick lenken? Die US-Präsidentschaftswahl und die Zinsentscheidungen der Notenbanken sind dabei ganz sicher relevant. Beide sind hinsichtlich des Ausgangs aber kaum zu prognostizieren. Zudem ist vor allem die kurzfristige Marktreaktion auf ein bestimmtes Ergebnis weit weniger klar als häufig unterstellt. So reizvoll politische oder monetäre Wetten auch scheinen mögen - Die makroökonomischen Entwicklungen und die Prinzipien von Josef Schumpeter als Namensgeber für unsere Aktienstrategie sind auch in der zweiten Jahreshälfte einmal mehr verlässlichere Ratgeber für Investoren. Dabei richtet sich unser Blick derzeit auf zwei bemerkenswerte Verschiebungen im Konsum- und Investitionsverhalten.

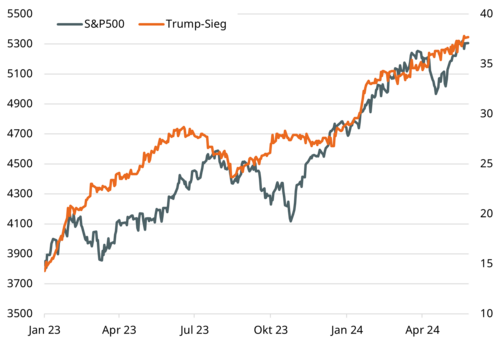

Der an Dynamik zunehmende US-Wahlkampf verspricht viele Schlagzeilen, was bei Anlegern noch für Verunsicherung sorgen wird. Ein möglicher Wahlsieg Trumps wird gerade in Europa von den Entscheidungsträgern als erhebliches Risiko gesehen, politisch, gesellschaftlich und wirtschaftlich. Auch an den internationalen Finanzmärkten werden die Wahlszenarien und Folgen intensiv diskutiert. In den Kursen sind bisher aber kaum Sorgen vor einem Trump-Sieg abzulesen. Das hat gute Gründe. Zum einen ist ein Wahlsieg alles andere als sicher. Alles deutet auf ein Kopf-an-Kopf-Rennen hin, Ausgang völlig ungewiss. Zum anderen halten die wirtschaftspolitischen Pläne einer möglichen neuen Trump-Administration nicht nur negative Impulse für die Finanzmärkte bereit. Dabei könnte sich die Wirkung nach Regionen und Assetklassen deutlich unterscheiden.

Auf der Gewinnerseite könnten kurzfristig vor allem US-Aktien stehen. Denn US-Unternehmen dürften von der Aussicht auf niedrigere Steuersätze, einen erneuten Abbau von Regulierung und einer Senkung der Energiekosten profitieren. Die Gewinnaussichten könnten sich kurzfristig sogar deutlich verbessern. Auf der Verliererseite könnten neben US-Staatsanleihen vor allem europäische Assets stehen. Für beide dominieren die Risiken durch die geplanten restriktiven Maßnahmen im Bereich Handels- und Migrationspolitik sowie durch einen Druck in Richtung noch expansiverer Geld- und Fiskalpolitik. In der Folge könnten die Inflationsprämien nicht nur in den USA steigen. Problematisch für US-Anleihen wäre es vor allem, wenn die Staatsverschuldung durch Steuersenkungen und damit verbundene Einnahmenrückgänge noch stärker steigen würde und gleichzeitig zunehmender politischer Druck von Investoren als Angriff auf die Unabhängigkeit der Geldpolitik ausgelegt würde. Für europäische Aktien ist neben dem außenpolitischen Kurs der USA vor allem die Handelspolitik relevant, welche im Fall einer durch Trump ausgelösten Beschleunigung der globalen Zollspirale vor allem die exportorientierten Unternehmen treffen würde. Allerdings ist unklar, wie nachhaltig die jeweiligen Impulse wirken. Und wenn Trump in seiner ersten Amtszeit eines gezeigt hat, dann, dass er durchaus für Überraschungen sorgen kann, im Negativen wie im Positiven. Ein Anstieg der wirtschaftspolitischen Unsicherheit scheint deshalb die einzige Gewissheit für einen möglichen Wahlsieg Trumps. Was die Finanzmärkte daraus machen, darauf lohnt es sich nicht ex ante zu wetten.

Positiv

=> Positiv für Gewinnaussichten=> Positiv für US-Aktien | Negativ

=> Anstieg Inflationsprämien=> Negativ für US-Treasuries und Europa |

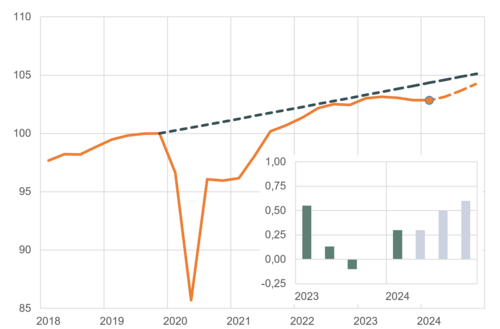

Die Dominanz der Geldpolitik für die Finanzmärkte hat seit dem Erreichen der Zinsplateaus bereits deutlich abgenommen. Und das dürfte auch im zweiten Halbjahr so bleiben, solange sich das zyklische Bild von Wirtschaft und Inflation nicht grundsätzlich verändert. Ein Soft-Landing in den USA und eine einsetzende Erholung in Europa bleiben dabei das Basisszenario. Global dürften die Notenbanken zwar schrittweise die monetären Konditionen etwas lockern. Die Wahrscheinlichkeit eines Rückfalls der Leitzinsen in Richtung der alten Tiefs ist aber gering. Relevanter ist deshalb das Ausmaß der geldpolitischen Divergenzen, die sich mehr und mehr abzeichnen. Fed-Chef Powell hält die Zinsen wohl länger hoch als andere Notenbanken, was die strukturelle Stärke der US-Wirtschaft spiegelt. So mehren sich die Anzeichen, dass sich in den USA in den vergangenen Quartalen tatsächlich auch das Wachstumspotenzial nach oben verschoben hat. Die für einen Inflationsrückgang notwendige Angleichung von Angebot und Nachfrage findet also von beiden Seiten statt. Das Angebot wächst beim aktuellen Leitzinsniveau schrittweise in die erhöhte Nachfrage hinein. Eine Rezession scheint für einen Abbau des Inflationsdrucks erstmals nicht notwendig zu sein. Unterstützend wirken dabei sowohl ein Produktivitätsschub durch die Dominanz der Tech-Industrie und den zunehmenden Einsatz von KI entlang der Wertschöpfungsketten als auch das zusätzliche Angebot an Arbeitskräften bei personennahen Dienstleistungen durch die hohe Migration. Beides dämpft den Lohn- und Preisdruck, trotz robuster Konjunktur und niedriger Arbeitslosenquote. Mit Blick auf die aktuellen Daten sollten Investoren deshalb mit nicht mehr als 1-2 Zinsschritten der FED bis Jahresende rechnen. Das neue Normal dürfte bei etwa 3,5-4% liegen. In Europa gibt es bislang keine Zeichen eines Produktivitätsanstiegs. Die schwache Konjunktur legt dennoch einen etwas rascheren Inflationsrückgang nahe, sodass von der EZB 3-4 Zinsschritte bis Jahresende realistisch scheinen. Die Landezone für den Leitzins dürfte im Euro-Raum bei etwa 2,5-3% liegen.

Dabei sollten sich mittelfristig orientierte Investoren nicht zu sehr auf ein genaues Timing der Zinspfade fokussieren. Dies gelingt selbst den Prognostikern der Notenbanken äußerst selten. Denn Konjunktur und Inflation bleiben kurzfristig schwer vorhersagbar. Zum anderen wirken sich temporär höhere Finanzierungskosten auf die Geschäftsmodelle erfolgreicher Unternehmen langfristig nur wenig aus. Außerdem ist die Überraschung ein zentrales Element der Wirkweise von Geldpolitik. Gerade deshalb sollten die am Markt gehandelten Wahrscheinlichkeiten wie auch die Äußerungen der Notenbanken stets mit Skepsis betrachtet werden. Es gilt: Die gehandelten Zinserwartungen geben ausschließlich Auskunft über die aktuelle Wirkung der Geldpolitik. Sie haben kaum prognostische Eigenschaften. Denn die Geldpolitik kann nur dann einen Steuerungsimpuls auf Konjunktur und Inflation ausüben, wenn sie diese Erwartungen gerade nicht erfüllt. Ein eigenes Narrativ zu Konjunktur und Inflation wie auch Demut zu dessen Aussagekraft bleibt deshalb unabdingbar. Und die wohl einzige Gewissheit mit Blick auf die Geldpolitik im zweiten Halbjahr ist, dass der tatsächliche Zinspfad am Ende mit großer Wahrscheinlichkeit anders aussehen wird, als es derzeit am Markt gepreist wird.

Neben den Prinzipien von Josef Schumpeter als Namensgeber für unsere Aktienstrategie sind die makroökonomischen Trends deshalb auch in der zweiten Jahreshälfte einmal mehr verlässlichere Ratgeber für Investoren. Dabei richtet sich unser Blick auf zwei bemerkenswerte Verschiebungen im Konsum- und Investitionsverhalten. Im Konsumverhalten wird am Markt bisher vor allem über die regionalen Divergenzen sowie die Normalisierung in der Nachfrage nach Gütern und Dienstleistungen diskutiert. Klar ist: Die Dominanz des US-Konsumenten ist nicht mehr so hoch wie in der Vergangenheit, auch weil die starken Preisanstiege im Dienstleistungsbereich den Spielraum auf der Güterseite eingeengt haben. Das dürfte sich im zweiten Halbjahr fortsetzen. Ein Einbruch des US-Konsums zeichnet sich aber nicht ab. Gleichzeitig spricht viel für eine Erholung des Konsums in Europa. Denn der raschere Rückgang der Inflation signalisiert eine Erholung der realen Kaufkraft. Wenig Zeichen für Konsumerholung gibt es nach wie vor in China, was gerade die Absatzaussichten der Luxusguthersteller noch einige Zeit belasten dürfte.

Interessant ist im Konsum aber auch die sich abzeichnende Verschiebung von Marktmacht entlang der Wertschöpfungskette. Weg vom Hersteller der Produkte, hin zum Einzelhändler mit direktem Zugang zu den Kundendaten. Dabei spielen neben der Substitution von teureren Markenprodukten auch der geringere Anstieg der Lohnkosten im Einzelhandel und seine Rolle als Gatekeeper zum Kunden eine Rolle. Davon profitieren gerade auch die Online- und Offline-Monopolisten in den USA, von Amazon bis Walmart. Diese Entwicklung dürfte mit dem verstärkten Einsatz von KI noch zunehmen.

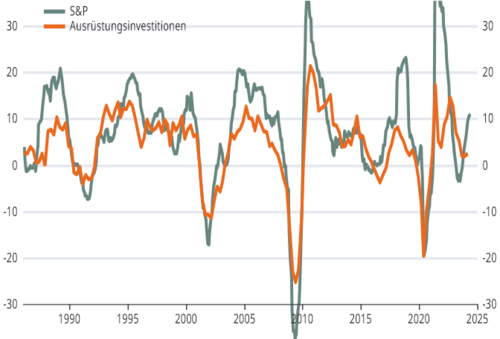

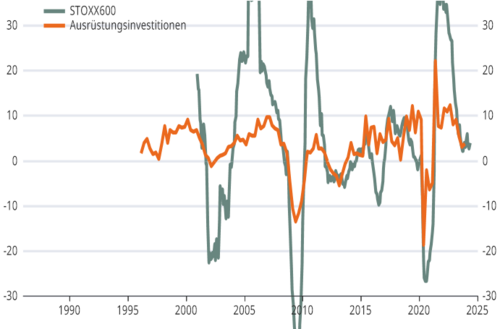

Mit Blick auf das zweite Halbjahr hat die USA bei der Investitionstätigkeit einen klaren Vorteil. Der Investitionszyklus befindet sich in den USA und Europa derzeit am Tiefpunkt, gebremst durch den Straffungskurs der Notenbanken. Mit Blick auf das zweite Halbjahr ist eine Erholung zu erwarten. Diese könnte in den USA – trotz rascherer Zinssenkungen in Europa – allerdings deutlich stärker ausfallen. Das legt ein Vergleich der Finanzierungskraft der Unternehmen nahe. Diese ist durch die starken Gewinnanstiege in den USA derzeit deutlich besser. Anders als in Europa dürften die Investitionen in den USA deshalb der Treiber der konjunkturellen Erholung im zweiten Halbjahr werden. Dabei könnte der Technologiesektor in die Rolle des „Cycle-Makers“ für die US-Wirtschaft schlüpfen. Denn Investitionen und Innovationen, gerade im Bereich KI, dürften entlang der Wertschöpfungskette vielen Wirtschaftsbereichen zugutekommen. Und hier ist der Vorteil der USA eklatant. 2023 entfielen rund 40% der US-Unternehmensinvestitionen auf den Bereich Software. Dieser Anteil lag in Deutschland und Europa nur bei mageren 15%.

Insgesamt dürfte das makroökonomische Bild im zweiten Halbjahr also positiv auf die Finanzmärkte wirken. In diesem Umfeld bleiben die Prinzipien unseres Aktien-Paten Josef Schumpeters verlässlicher Ratgeber für die Auswahl von Wirtschaftsbereichen und Geschäftsmodellen.

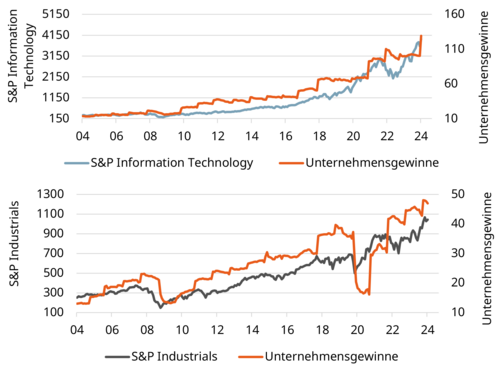

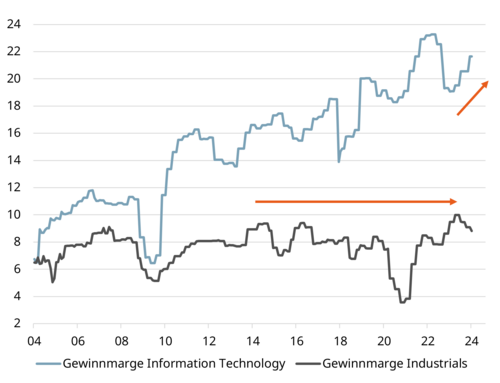

Die Finanzmärkte haben bekanntermaßen ein feines Gespür für zukünftige makroökonomische Entwicklungen, so dass es nicht verwundert, wenn die von uns erwartete zunehmende konjunkturelle Dynamik bereits mehr als eingepreist ist. Trotzdem haben sich die Aktienmärkte in den USA und der EU „nur“ parallel zu den Unternehmensgewinnen bewegt, so dass sich ihre Bewertung kaum verändert hat. Der Gewinntrend zeigt zwar global nach oben, wobei allerdings Europa deutlich hinter den USA zurückbleibt. Dabei fällt vor allem die gegenläufige Entwicklung der Gewinnmargen auf, die in der EU seit mehreren Jahren rückläufig, in den USA jedoch mittlerweile wieder in Richtung des historischen Höchststands nach der Pandemie unterwegs ist.

Dafür ist nicht nur die größere Bedeutung des Technologiesektors verantwortlich, sondern auch der bislang weniger beachtete Zweig der Industrie- und Infrastrukturwerte, der sich von einem mehr oder weniger zyklischen Sektor zu einem mittelbaren Profiteur der „KI-Revolution“ emanzipiert hat. Im Gegensatz zu den „Pure-Plays“ aus der Technologie ist die Kursentwicklung des Industriesektors hinter der Gewinnentwicklung zurückgeblieben und auch die Gewinnmarge bewegt sich „nur“ auf durchschnittlichem Niveau.

Gerade vor dem Hintergrund von möglicherweise zu euphorischen Erwartungen an das Potential von KI halten wir dieses Segment für attraktiv und haben dessen Anteil in unseren Produkten entsprechend aufgestockt.

Die Korrelation zwischen Aktien- und Anleihekursen ist aktuell so hoch wie seit 30 Jahren nicht mehr. Aufgrund unseres Weltbilds erwarten wir nur einen leichten Rückgang. Ein wirkliches „Kippen“ der Korrelation wäre nur im Fall eines „Hard-Landing-Szenario“ zu erwarten, dass wir, wie dargestellt, für unwahrscheinlich erachten. Die weiterhin positive Korrelation macht die Suche nach alternativen Diversifikationsmöglichkeiten umso wichtiger. Traditionell bieten sich Rohstoffe (u.a. in Form von Gold, aber auch Aktien aus dem Energiesektor) an, deren Entwicklung in der Vergangenheit immer wieder gegenläufig zu den Aktienmärkten war. Auch hier haben wir in den vergangenen Monaten unser Portfolio etwas ergänzt.

Insgesamt erachten wir das Potential für Multi-Asset-Fonds für weitaus attraktiver als es in der aktuellen Diskussion erscheint. Die hohen Festgeldsätze in Europa sind bereits rückläufig und der „Sockelertrag“ aus Anleihen ist deutlich höher als noch vor einigen Jahren. Zwar wird es an den Aktienmärkten auch in Zukunft immer wieder zu „Rücksetzern“ kommen. Solange die Dynamik der Unternehmensgewinne aber hoch bleibt, sind auch dort Kursgewinne zu erzielen, die zwar in den USA etwas unterhalb der letzten 10 Jahre liegen werden, aber dafür in Europa „ausbaufähig“ sind.

Asset Klasse | Mittelfristige Erwartung | Historisch (10 Jahre) |

| US-Aktien (IG+RP) | 8,5-9% | 12,7% |

| US-Tech (IG+RP) | 15% | 21,9% |

| EU-Aktien (IG+RP) | 8,5-9% | 7,7% |

| € Aggregate (IG) | 3,0% | 0,4% |

| US Aggregate (IG) | 4,5% | 1,3% |

| € Cash | 1,5-2,0% | 0,3% |

| $ Cash | 3,5-4% | 1,5% |

| Euro HY (BB) | 4,3% (YTW: 5,0%) | 3,3% |

| US HY (BB) | 6,0% (YTW: 6,7%) | 4,7% |

60/40-Allokation | 7,5-8,0% | 6,9%1 |

Wir investieren deshalb weiterhin in unsere bewährten „Schumpeter“-Aktien aus den globalen Wachstumstrends mit einer gewissen Akzentverschiebung von „Digitalisierung bzw. KI“ in Richtung „E-Commerce“ und „Infrastruktur“. Im Anleihesegment setzen wir über unseren Kairos-Ansatz auf eine mittlere Duration mit Vorteilen im Euro-Raum gegenüber den USA. Wir müssen uns allerdings wegen der aktuellen politischen Turbulenzen in Frankreich für höhere Schwankungen „wappnen“. Kreditrisiken im unteren Investment-Grade bzw. oberen Hochzinssegment gehen wir weiterhin selektiv ein, beispielsweise über Nachranganleihen von Rohstoffunternehmen oder Anleihen von Finanzinstituten.