Der durch die Wahl von Donald Trump aufgewirbelte Staub beginnt sich zu legen. Die schlimmsten Befürchtungen beziehungsweise die schönsten Träume sind wahr geworden, und der Alltag kann weiter gehen. Irgendjemand muss am nächsten Morgen ja doch die Brötchen holen und mit dem Hund Gassi gehen. Die Aufregung um die Wahl weicht der Gewöhnung und der Routine – eine Beobachtung, die Alexis de Tocqueville schon in der ersten Hälfte des 19. Jahrhunderts in seinem Buch Über die Demokratie in Amerika gemacht hat.

Die Aktienmärkte haben sich ausführlich gefreut über den Wahlausgang. Tesla ist an der Börse endlich doppelt so viel Wert wie der gesamte Rest der Automobilindustrie. Noch stärker sind die Aktien von Gefängnisbetreibern gestiegen, denen eine Sonderkonjunktur als Helfer bei den anstehenden Deportationen in Aussicht steht. Die Aktien von Banken und Finanzdienstleistern haben ebenfalls einen Sprung gemacht, denn die Last der Regulierung könnte abnehmen (was uns europäische Kollegen vor Neid zittern und erblassen lässt). Und der Bitcoin erklimmt, während ich dies schreibe, immer neue Höhen, weil der neue alte Präsident damit auch irgendwie Geld verdienen will. Im Regen stehen Anleihen und möglicherweise auch Gold, denn es ist zu erwarten, dass der salonfähig gewordene Protektionismus die Inflation und damit die Zinsen steigen lassen wird.

Die Grundzüge der neuen Regierung Trump kristallisieren sich mit jeder Personalentscheidung heraus. Sie besteht nicht aus Faschisten, sondern aus einer bunten Mischung aus Nationalisten, Libertären, Verschwörungstheoretikern und Fernsehmoderatoren. Was sie verbindet, ist nicht der Hang zur Gewalt, sondern die Loyalität zum Chef, eine ausgeprägte Skepsis und Distanz zur Wissenschaft, die Liebe zum Bitcoin und eine augenscheinlich sehr undeutsche Ablehnung von Regeln und Prozessen. Der „power grab“ (um das anderweitig belegte deutsche Wort „Machtergreifung“ zu vermeiden) durch eine erhebliche Schwächung der Gewaltenteilung in Washington ist unübersehbar. In Wirtschaft, Gesellschaft, Militär und Außenpolitik soll der Wille der handelnden Personen – soweit wie möglich und vielleicht noch etwas weiter – von Gesetzen, Vorschriften und Konventionen entbunden werden. Deregulierung muss nicht immer gut gehen (wir erinnern uns ungern an die Deregulierung unter der Regierung Bush, die in der Finanzkrise 2008 mündete), aber Regulierung, wenn sie zum Selbstzweck wird, ist auch keine Lösung, wie es die scheinbar ausweglose Stagnation Europas demonstriert.

Wenn nun also der Wille über Regeln, Vorschriften, Verordnungen und vielleicht auch Gesetze triumphieren soll, ist ein Blick in die Philosophiegeschichte unumgänglich: Kant war der Philosoph des Gesetzes und der Regeln, bei dem der Wille derart vernünftig ist, dass er sich selbst zum Gesetz wird: Wille und Gesetz fallen in eins. Eine solche regelbasierte Philosophie musste bald Widerspruch hervorrufen. Der Trump der deutschen Philosophie ist Arthur Schopenhauer, der den Willen zum Fundament seiner Philosophie macht, indem er diesen zum Wesen der gesamten Wirklichkeit erklärt. Der Wille ist bei Schopenhauer ein blindes vernunftloses Drängen und Streben, das jenseits aller Vernunft sehr gut existieren und gedeihen kann. Das Wollen ist für Schopenhauer aber auch „die Quelle aller unserer Betrübnisse und Leiden“. Und so endet Schopenhauers Philosophie im Pessimismus.

Die Finanzmärkte haben es einfacher als die Philosophie, denn sie haben den Anleihemarkt, der Wille mit Gesetz und Realität unter einen Hut bringt, wenn sie zu weit auseinanderklaffen. Eine allzu unseriöse Haushaltsführung der Regierung wird irgendwann mit hohen Zinsen bestraft, welche die Anleger als Kompensation für das Risiko einer steigenden Inflationsrate verlangen, die Kreditaufnahme schwieriger machen und zu entsprechenden Ausgabenkürzungen führen (sollten). Bislang haben die Zinsmärkte aber nicht viel zur Wahl von Trump zu sagen.

So empfangen die Aktienmärkte aus dieser Gemengelage das Signal: Sie sollen steigen. Der neue Präsident will es so, denn steigende Aktienkurse sind für ihn ein Maßstab politischen Erfolgs. Aber was ist, wenn Wollen und Können auseinanderfallen? (Bei Kant ist ein solcher Fall nicht vorgesehen, wohl aber bei Schopenhauer, dem Philosophen der Stunde.) Sogar waschechte Autokraten wie Xi Jinping haben feststellen müssen, dass Märkte sich nicht immer dem Willen der Regierung unterordnen. Gründe für eher gedämpfte Aussichten für eine Reihe von Märkten gibt es genug:

Erstens wirken sowohl die Zölle als auch die Einschränkung der Zuwanderung von Arbeitskräften inflationär, ebenso das weitere Anheizen der Konjunktur durch niedrigere Steuern und höhere Staatsdefizite. Der Zinssenkungszyklus wird deshalb wahrscheinlich weniger weit laufen, als an den Aktienmärkten erhofft. Die Kernrate der Konsumentenpreisinflation in den USA steigt nun schon seit drei Monaten – sogar bevor die neue Wirtschaftswelt Realität wird.

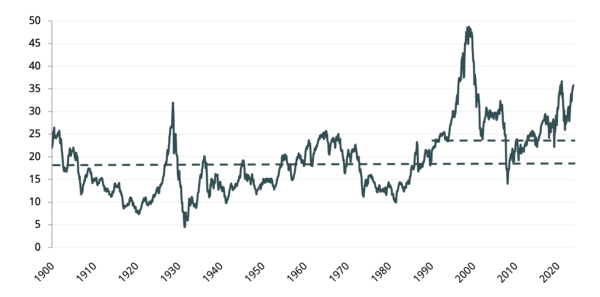

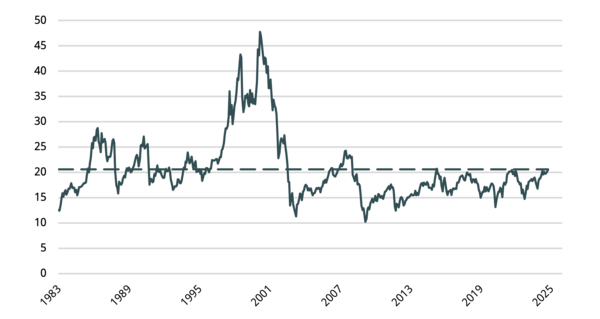

Zweitens ist der amerikanische Aktienmarkt bereits teuer. Die konjunkturbereinigten Kurs-Gewinn-Verhältnisse liegen auf dem höchsten Stand seit 20 Jahren. Der Bewertungsaufschlag spiegelt das zunehmende Vertrauen des Marktes in die Ausnahmestellung der USA wider, die in allen relevanten Zukunftstechnologien eine Führungsposition innehaben. Es ist davon auszugehen, dass das Wirtschaftswachstum und die Gewinne in den USA (und insbesondere im Technologiebereich) sich 2025 sehr gut entwickeln, aber wenn es einen Unfall gibt oder die Aussichten sich eintrüben, können die Märkte dort schnell und tief korrigieren.

Shiller KGV (seit 1980) | Unter 15 | 15-20 | 20-25 | 25-30 | Über 30 |

| 5-Jahre p.a. | 13,5% | 11,9% | 12,6% | 8,0% | +/- 0% |

| Anzahl | 71 | 57 | 142 | 121 | 86 |

Shiller KGV | Unter 15 | 15-20 | 20-25 | 25-30 | Über 30 |

| 5-Jahre p.a. | 13,9% | 9,2% | 10,8% | 3,8% | -6,1% |

| Anzahl | 44 | 214 | 100 | 35 | 49 |

In Europa ist es das umgekehrte Bild. Spätestens seit 2008 entwickeln sich Europa und die USA dramatisch auseinander und es deutet wenig darauf hin, dass dieser Trend sich bald umdreht. In dieser Zeitspanne hat sich das pro-Kopf-Einkommen in den USA verdoppelt, während es in Europa lediglich um 17% gestiegen ist. Und Deutschland wächst seit fünf Jahren überhaupt nicht mehr. In den Kursen ist das Elend aber enthalten, europäische Aktien sind billig. Allerdings wird dies so bleiben, solange es keinen Auslöser für eine Trendwende gibt.

Mittelfristig dürften in dieser Gemengelage Anleihen wieder interessanter werden. Sie haben sich nun für lange Zeit schlecht entwickelt, relativ zur eigenen Historie und zu den Aktienmärkten. Nun sind die Zinsen spürbar höher und die Politik hat auf der ganzen Welt gespürt, wie schlecht die Bevölkerung Inflation aufnimmt. Und spätestens seit auch die Bild-Zeitung für Aktien-ETFs trommelt, ist der gebildete Investor vor dem US-Technologiesektor (welcher den MSCI World Index dominiert) gewarnt. Es handelt sich zweifellos um einen „crowded trade“. Eine Stärkung der Anleihenkomponente in gemischten Portfolios zu Lasten der Aktienseite dürfte bald, wenn der Staub der US-Wahl sich endgültig gelegt hat, eine gute Idee sein – allerdings nur, wenn die Inflation unter Kontrolle bleibt.

In den USA ist also der (politische) Wille da, den Aktienmarkt weiter steigen zu sehen, aber das Wachstum muss sich nun auch beschleunigen, damit der Wille geschehen kann. In Europa gibt es viel Potenzial, aber um den (politischen) Willen zur Veränderung steht es nicht gut. In Europa bleiben wir regelgebundene Kantianer und machen die Schopenhauer’sche Wende der Amerikaner nicht mit. Auf beiden Seiten des Atlantiks stehen unruhige Zeiten bevor.