Die Frage nach dem natürlichen Ort eines Gegenstandes, obgleich nur Nebenthemen in der Philosophie, tauchen sie doch immer wieder auf, als wäre es dem Menschen ein besonderes Bedürfnis, auf diese Weise über den Einklang mit der Natur nachzudenken.

Allerdings haben auch die bedeutenden Kommentatoren der Physik des Aristoteles nicht festnageln können, was denn nun der natürliche Ort eines konkreten Gegenstandes ist. Der Begriff leuchtet ein, aber je genauer man über ihn nachdenkt, desto unbegreiflicher wird er. Das ökonomische Pendant dieser Überlegungen hat um 1900 Knut Wicksell entwickelt. Ihm zufolge ist der natürliche Zins jene Rate des Darlehenszinses, bei der sich der Gütermarkt im Gleichgewicht befindet und das Preisniveau stabil ist. Eine Parallele zwischen Philosophie und Ökonomie liegt darin, dass diese ebenso wenig angeben kann, wie hoch der natürliche Zinssatz liegt, wie jene Auskunft gibt, was konkret den natürlichen Ort oder den rechten Zeitpunkt auszeichnet. Es gibt eine Reihe von Modellrechnungen, um den natürlichen Zinssatz zu schätzen, aber je nach Verfahren ergibt sich mitunter ein markant anderes Ergebnis.

Der natürliche Zinssatz, so schwer er auch zu greifen ist, hat in letzter Zeit insbesondere bei den Notenbanken viel Interesse auf sich gezogen. Für die Geldpolitik ist er von entscheidender Bedeutung. Liegt nämlich der Leitzins (abzüglich der erwarteten Inflationsrate) unterhalb des natürlichen Zinses, so werden Unternehmen und Haushalte die relativ günstigen Kredite zur Ausweitung ihrer wirtschaftlichen Aktivität nutzen – was normalerweise zu einem Anstieg der Inflationsrate führt. Liegt der (reale) Leitzins hingegen höher als der natürliche Zins, wäre eine Kapazitätsunterauslastung und fallende Inflation zu erwarten. Wenn die Zentralbanken wissen, wo der natürliche Zinssatz liegt, können sie durch ihre Zinspolitik die Wirtschaft anschieben oder bremsen. Die Behauptung, es wäre der wichtigste Job eines Zentralbankers, den natürlichen Zinssatz zu erraten, wäre eine grobe Verkürzung. Aber ganz falsch ist sie auch nicht.

Bis vor Kurzem war es Konsens, dass die niedrigen Zinsen als Folge einer allgemein stagnierenden wirtschaftlichen Entwicklung und eines Überhangs an Spareinlagen niedrig bleiben werden. Die Zentralbanken halten an dieser Sicht fest und signalisieren, die Zinsen auf absehbare Zeit im Keller zu belassen. An dieser Stelle hat sich in den letzten Wochen bei vielen Marktteilnehmern ein deutliches Unbehagen ausgebreitet. Was, wenn die Zentralbanken sich irren? Es gibt mittlerweile nicht nur theoretische Überlegungen, warum nach einer Pandemie die Nachfrage und damit die Inflation deutlich ansteigen sollte, sondern auch genügend Datenpunkte, die (insbesondere in den USA) den inflationären Druck bestätigen: Etwa haben die Preiskomponenten des Einkaufsmanager-Index deutlich angezogen. Die Geldmenge ist rasant angestiegen (sie gilt allerdings schon länger nicht mehr als guter Indikator für die Inflationsentwicklung). Entsprechend hat der Markt reagiert: Im Lauf des letzten halben Jahres steigen aber die 10-jährigen Zinsen, in den USA von 0,6% auf 1,5%, in Deutschland von -0,6% auf -0,25%. Die aus den Kursen inflationsgeschützter Anleihen ablesbare erwartete Inflationsrate der nächsten fünf Jahre beträgt 2,5% bzw. 1%. Die Renditestrukturkurve ist so steil wie seit fünf Jahren nicht mehr.

Der Risikoappetit ist deutlich geschwunden. Insbesondere die Aktien der Unternehmen, die von der Digitalisierungswelle des letzten Jahres profitiert hatten, haben die im Januar und Februar verzeichneten Gewinne wieder abgegeben (so wie unsere Fonds leider auch). Auf der Gewinnerseite fanden sich in den letzten Monaten die Aktien von Unternehmen der Old Economy, von Bekleidungsherstellern bis zu Erdölproduzenten.

Während die Inflationserwartungen für die nächsten Jahre deutlich angezogen haben, sind die langfristigen Aussichten weitgehend unverändert.

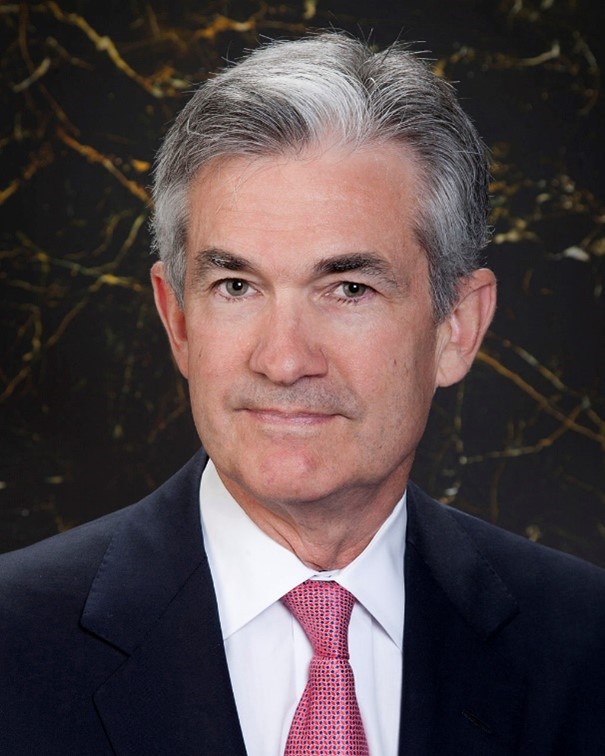

Die eine entscheidende Frage für Investoren, für Zentralbanken, aber auch für die Allgemeinheit (für die Inflation ein nicht minder schmerzhaftes Thema sein kann) lautet, ob der erwartete inflationäre Druck den Beginn eines neuen wirtschaftlichen Regimes kennzeichnet. Entscheidend, weil in inflationären Phasen die Aktienmärkte deutlich schlechter laufen als in deflationären Phasen. Ist das Zeitalter der Stagnation vorbei, kommen die Märkte in ein neues Zeitalter? Lawrence Summers, der den Begriff des Zeitalters der Stagnation vor einigen Jahren wiederbelebt hatte, ist jedenfalls überzeugt davon. Oder hat Jerome Powell recht, der Chef der amerikanischen Notenbank, wenn er meint, dass der Aufschwung keineswegs so dynamisch verlaufen wird wie erhofft, dass nach der Pandemie die alten Bedingungen wieder gelten und der Inflationsdruck ein vorübergehendes Phänomen bleiben wird.

Anders gewendet: Halten die Zentralbanken die Zinsen zu niedrig (unterhalb des natürlichen Zinssatzes) und verursachen damit eine Inflation, die sie später nur noch durch radikale und schmerzhafte Zinserhöhungen einfangen können?

Eines der großen Probleme bei der Berechnung des natürlichen Zinssatzes nach Wicksell ist die Uneinigkeit der Ökonomen, welche Zeitdimension in das Modell einfließen soll. Ist der natürliche Zinssatz von mittelfristigen Faktoren beeinflusst und damit eher volatil? Oder hängt er von langfristigen Bedingungen ab und ändert sich nur langsam? Je nachdem, wie man das Modell baut, kommt man derzeit auf ein anderes Ergebnis: Wenn die kurz- und mittelfristige Perspektive bei der Berechnung des natürlichen Zinsniveaus „richtig“ ist, sind die Zentralbankzinsen wohl zu tief und der Markt hat recht mit seiner Risikoaversion und den fallenden Kursen. Ist aber die längerfristige Perspektive „richtig“, dann wiederholt sich wahrscheinlich das Szenario aus dem dritten Quartal 2018, als ebenfalls die Befürchtung aufkam, die Zentralbank hätte den Startschuss in die Inflation nicht gehört – was sich, nach einem kurzen und heftigen Einbruch in den Aktienmärkten aber als falsch herausstellte und den Beginn einer Hausse im Folgejahr einläutete.

Die Spekulation über das Niveau des natürlichen Zinssatzes ist beinahe so unsicher wie die Bestimmung des natürlichen Ortes bei Aristoteles. Wir gehen aber davon aus, dass der langfristige Zeitrahmen der richtige ist, bei der Berechnung des natürlichen Zinssatzes wie bei der Beurteilung von Unternehmen. Der Sparüberhang wird nicht verschwinden und es ist schwer zu sehen, wo wirtschaftliche Dynamik über den Ausgleich der Pandemie-Verluste hinaus herkommen soll. Die sichtbar ordnende Hand des Staates hat in der Pandemie eine eher größere Rolle bekommen (auch wenn sie sich nicht immer geschickt angestellt hat). Der Innovationsschub, den manche Krisen auslösen, ist jedenfalls bisher ausgeblieben: Die Patentanmeldungen sind im letzten Jahr deutlich zurückgegangen.

Die aktuellen Inflationsbefürchtungen sind mittelfristig übertrieben und die alten Realitäten werden sich auch an den Märkten wieder durchsetzen. Wenn sich dann herausstellt, dass Zentralbankzinsen nicht zu niedrig, sondern dem natürlichen Zinssatz angemessen sind, dann werden Aktien, die Wachstum versprechen oder hohe Dividenden zahlen, sich wieder als die richtige Wette herauskristallisieren.